人生最大の借入・住宅ローン 固定金利 or 変動金利 どちらを選ぶ?

多くの方が「人生最大の借金」となる住宅ローン。どこで借りるか?等、いろいろ迷うことも多いのですが、その迷いのひとつが「固定金利か変動金利か」というものです。今月のお金学はここをピンポイントにして一緒に考えてみましょう。

まず固定or変動の選択次第でどれくらいの「差」がでる可能性があるかを見てみましょう。

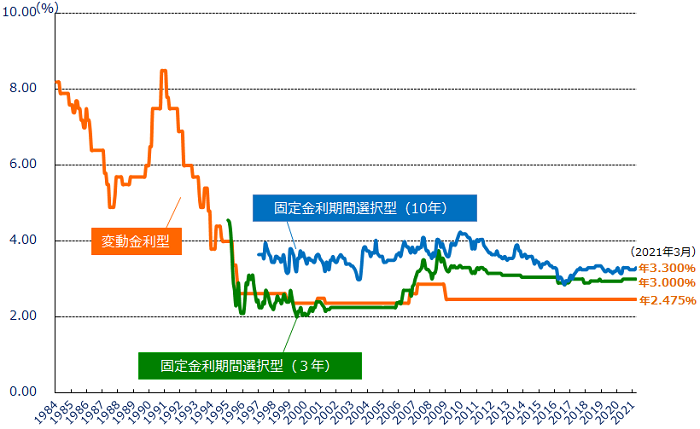

下のグラフは昭和59年(1984年)から平成31年(2019年)までの35年間の金利(基準金利)の推移を表したものです。この基準金利をベースにそれぞれの金融機関が特典を用意しているので、実際はもっと低めの金利で借りられる場合がほとんどですが、注目していただきたいのが

「ここ20年くらい、一貫して変動金利が固定金利を1%ほど下回っていること」です。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より転載

金融機関の立場から考えれば、変動金利は、その時の経済状況に応じて、言葉通り「変動」させることができるのですが、固定金利は長期間に渡って金利を固定させる約束なので、金融機関側にとって、その約束には「リスク」が伴います。ですから、経済が停滞気味のこの20年くらい固定金利が上回る状況が「固定」されているようです。

では金利1%の違いにより返済総額がどれくらいの違うのでしょうか?

仮に20年前に2,000万円を借りて、今年完済したという前提でその違いを見てみましょう。

●2,000万円借入/20年返済/全期間3%固定金利/元利均等/ボーナス加算なし

月額返済額 約11万円 返済総額 約2,662万円

●2,000万円借入/20年返済/全期間2%の変動金利で推移/元利均等/ボーナス加算なし

月額返済額 約10万円 返済総額 約2,428万円

その差は234万円!

実は、住宅ローンに関する情報サイトの大部分が、いまは固定金利を勧めています。例えば30年前の固定金利を見れば、いまは大きく下がっている固定金利を選択して、自分自身の人生設計において住宅ローン返済額の「変動」リスクをなくしましょう!という至極当たり前の情報なのですが、一方では、このまま経済停滞が続いて、変動金利がほぼ固定的に固定金利を下回る状況が続けば、上のシミュレーションのように数百万円に違いがでてきます。

ちょっと考え方を「変動」させてみませんか?今回は2つの視点から「変動金利」の選択の可能性を探ってみました。

■世界のだれもが予想しなかったコロナ禍によって、労働環境や住環境がこんなにも簡単に変わってしまうことがわかりました。公務員など、ごく特定の職業ではない限り、10年後のあなたの収入は不確定と言えるかもしれません。だからこそ金利を「固定」することが、安心ではなくリスクになる可能性があります。毎月の金利負担を少しでも抑え、少しでも元金返済額を増やすことで、ローン残高をできるだけ減らしていく。場合によっては売却をするという前提も意識してはいかがでしょうか?

■金利は経済の動きと連動しています。景気がよくなると通常、金利は上がりますが、その分、収入をアップするチャンスも増え、不動産自体の価値も上がります。これからの世の中、変動を意識することが、逆にリスクを避けることになるのかもしれませんね。

住宅ローンをお得に利用するためには、借り換えによって、より低金利ローンに変更することが大切です。この場合、不動産の担保価値も重要ですが、それまでの返済実績がもっとも重要です。住宅ローン返済は、例え、うっかりでも絶対に遅延しないようにしましょう!

この記事は可能性についての視点を提案するものですので、ご判断はご自身の責任になります。ご了承ください。

今月の素敵学プラス 次の記事は→映画「女たち」、主演の篠原ゆき子さんの演技がスゴい!